(原标题:最大民营医院事故频发,“眼科茅台”跌落神坛?)

近日,有“眼茅”之称的眼科龙头爱尔眼科,股价遭遇滑铁卢。该公司从去年9月开始加速上涨、市值翻倍,又在短短一个月内跌去三分之一,蒸发近300亿,引发了投资者的担忧。依靠爱尔眼科,登顶湖南省首富的陈邦,也站上了舆论的风口浪尖。

排除最近抱团股杀跌的资金面和情绪面因素,爱尔眼科股价大跌的重要原因之一,是公众对其医疗事故频发的忧虑。

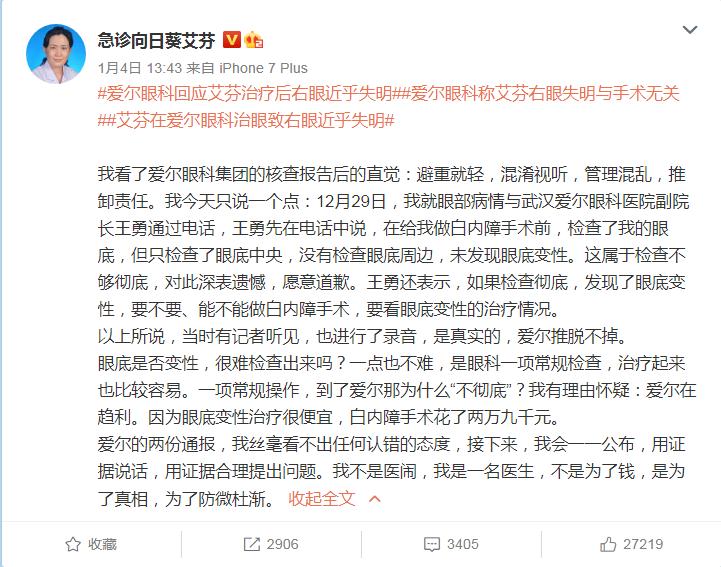

2020年12月31日,武汉市中心医院急诊科主任艾芬发微博称,自己经熟人介绍,同年5月在武汉大学附属爱尔眼科医院做白内障手术后,右眼视网膜脱落,接近失明。艾芬认为,武汉爱尔眼科在术前和术中未能遵守医疗规范,才导致了自己术后视力恶化。爱尔眼科进行了内部调查并发布报告,但艾芬医生并不买账,并拒绝第三方介入。

3月15日,艾芬再次发微博,列举了爱尔眼科的三个篡改病例的案例。双方各执一词,事件依然悬而未决。

2021年2月,一名重庆爱尔麦格眼科员工实名举报称,公司为完成业绩目标,动员员工及家属以内部优惠价格做屈光手术。在院领导多次做工作后,该员工也做了手术,但术后致其视力恶化至十级伤残水平。该员工同时怀疑公司涉嫌进行诱导性医疗,从而达到套取医保的目的。

利空消息传出后,爱尔眼科的股价迅速受挫。在多重因素影响下,其股价已跌至去年11月的水平。

那么,爱尔眼科曾经的高股价背后,有什么逻辑支撑呢?医疗事故频发后,其逻辑是否会发生改变呢?

从“院中院”到连锁眼科龙头

爱尔眼科的崛起,是时代机遇和商业智慧共同造就的。

1988年,海南经济特区的建立掀起了一波淘金热。彼时的陈邦已从国企离职,正靠着代理销售椰子汁赚到的第一桶金,投资海南房地产项目。趁着1992年邓小平南巡的春风,海南房地产行业出现了改革开放后的第一个金融泡沫,而陈邦在几年时间内便成为了当时海南叱咤风云的大富豪。

1994年,海南房地产泡沫破裂,陈邦血本无归。

随后,陈邦响应国家号召赴台投资建设文化园。但台海危机很快爆发,陈邦被迫返回大陆,将近亿元的投资再次打了水漂。离开国企后一夜暴富,没过几年又一文不名,陈邦经历了大起大落之后,依然没有放弃。

四处寻找机会的陈邦,发现了与医院合作投资医疗设备这条路。他大举借债,用尽一切杠杆,东拼西凑弄到了三万元,通过分期付款方式进口了一台白内障治疗设备,并与长沙市第三人民医院合作成立了白内障治疗中心。

这就是国家后来重点打击的“院中院”模式。

所谓“院中院”,指的是公立医院将自身科室外包给私人团体,承包者自负盈亏并向医院缴纳租赁费用。当时,许多医院都采取这种方式创收,许多民营医院都是在这样的环境下成长起来的——臭名昭著的“莆田系”最早也是承包公立医院男科、皮肤科科室起的家。

陈邦也不例外——尽管他本人并不懂医学,而且是红绿色盲,但这并不妨碍他的治疗中心在后面几年中赚得盆满钵满。

然而好景不长。2000年2月,当时的国家体改办等八部门制定《关于城镇医药卫生体制改革的指导意见》,开始对“院中院”现象进行大力整顿。在政策压力下,陈邦这样的“院中院”机构只有两条路可选:要么在有关部门的批准下转变为独立法人,要么停业。

赚到暴利的陈邦自然不可能放弃眼科这棵摇钱树,而是再次开始了越来越擅长的资本运作。2001年,陈邦收购长沙钢厂职工医院,并将其改造为第一家爱尔眼科医院。

在欧美发达国家,眼科、牙科、骨科是医疗行业最赚钱的三大科目——其中,眼科对技术设备的依赖最强,最需要资本投入。发达国家的成熟市场经验,使得国外投资者对当时国内初兴的民营医院抱有很高的预期。就这样,占据了好赛道、做出了极高盈利、创始人商业经验丰富的爱尔眼科,成功争取到了世界银行的低息贷款。

陈邦如虎添翼,加快了扩张的步伐,以飞快的速度在当时遍地黄金的市场上跑马圈地。2003年,爱尔眼科已通过收购,获得了沈阳、武汉、成都的几家医院,逐渐推广爱尔品牌。直到2009年创业板上市时,爱尔眼科旗下已有19家连锁医院,分布在全国各地。

“三级连锁”和“合伙人制度”,爱尔眼科的核心策略

在蓝海市场中,扩张能力是至关重要的:谁能抢先占领市场、抓住消费者,谁未来就能在竞争中占据优势

中国的眼科市场依然处于扩张阶段:根据智研咨询2020年底的统计,我国眼科市场在以13%左右的速度持续增长;随着城市化加深、电子设备使用时间加长,眼科市场的潜力还能得到进一步发掘。正是因为有良好的赛道和快速扩张的前景作为支撑,爱尔眼科才会得到机构的一致看好。

“眼科市场看不到天花板。”陈邦经常这样说。在这样的看好预期下,陈邦也在不断调整爱尔眼科的扩张方案:

上市伊始,爱尔眼科采取的是“三级连锁”制度,以技术实力最强的上海爱尔为一级医院,设在其他地级市、县的医院为二、三级医院,形成一个能够内部协调资源、定位明确的连锁网络。

在扩张时,爱尔眼科会在当地以租赁方式取得经营场所,并确保能得到续租权,然后将已有的模式进行全面复制。这种“租赁场地,复制经营”的扩张方式,有利于减少前期经营成本,加快扩张进程。同时,租赁模式的灵活性,也有利于公司根据具体情况,及时调整经营规模,从而提升投资效率。

除此之外,由于爱尔眼科整个连锁体系内部的资源具有流动性,任何一家爱尔眼科医院都能背靠其庞大体系中的资源优势进行竞争,从而对同城其他散兵游勇式的眼科医院产生竞争优势。

2014年,决心进一步加速爱尔眼科扩张步伐的陈邦,启动了“合伙人制度”。

不同于“三级连锁”制度由公司直接全资投入,“合伙人制度”采取的是体外孵化策略:爱尔眼科内部符合一定资格的核心技术人员与管理人员,可申请作为合伙人股东,在爱尔眼科专门设立的并购基金的协助下,共同投资设立游离于上市体系之外的新医院。

在新医院达到一定盈利水平后,公司依照相关证券法规,通过发行股份、支付现金或两者相结合等方式,以公允价格收购合伙人持有的医院股权,从而实现合伙人的退出套现。

对爱尔眼科来说,这种方式提升了公司扩张的速度、通过并购基金杠杆减小了扩张成本、以极具吸引力的激励机制促进了下属医院的盈利,同时避免了新设医院经营不善对公司股价的影响。在“合伙人制度”这个大杀器的加持下,爱尔眼科以几何级速度扩张,到今天已有约600家医院。

除此之外,爱尔眼科也在积极进行海外扩张,收购了亚洲医疗集团、Wang Vision眼科中心、连锁眼科医疗机构 Clinica Baviera等海外龙头,成为地跨亚欧美三大洲的国际眼科集团。这种飞快的增长速度、以及打通海外市场带来的前景,是投资者钟爱爱尔眼科的一个重要原因。

不过,2020年,陈邦表示将逐渐放弃以合伙人和并购基金为基础的体外扩张模式,改为直接并购其他医院——毕竟,如果把对手都买下来了,还用担心市场竞争吗?

医疗事故会终结爱尔眼科的神话吗

其实,爱尔眼科的医疗事故,远不止最近这几项。

2017年,武汉爱尔眼科在一次人工晶体安装手术中出现不当操作,导致患者左眼出血后失明;2018年,葫芦岛爱尔眼科的一起医疗事故导致患者视网膜脱落,左眼失明。

除此之外,爱尔眼科被指责存在大量为提高客单价、增加盈利而进行过度医疗的行为。

然而,从其历史走势来看,这几次医疗事故都未对爱尔眼科的股价造成毁灭性打击,反而给了投资者更多的布局机会。其实从资本逐利的角度来看,这很好理解:

首先,医疗事故是不可避免的。特别是对爱尔眼科这种连锁集团来说,旗下的任何一家医院出事,最终挨砸的都是“爱尔眼科”的招牌。

而全国冠以“爱尔眼科”之名的医院共有数百家,就算事故率不高,庞大的医院总量也会拉高事故数量,从而引起更严重的担忧。除非出现类似长生生物疫苗事件的普遍性、制度性问题,否则偶发的医疗事故并不会对爱尔眼科的基本面产生严重影响。

同样,爱尔眼科在民营眼科行业一家独大的现状,也构成了它的竞争优势。在民营眼科医院中,爱尔眼科已经形成了品牌效应;许多患者或许不会选择民营医院,但选择民营医院的患者大概率会选爱尔眼科。

除此之外,爱尔眼科的人才优势不可小觑;据统计,爱尔眼科已将全国约12%的眼科医生收入囊中,眼科医生们在爱尔眼科能赚到的钱是其他医院的1.5倍左右;再加上“合伙人制度”的加持,爱尔眼科对医生可谓是慷慨出手,很容易吸引优质人才。

对人才和技术的尊重,结果就是爱尔眼科的科研能力稳居前列,其理论成果和临床成果都十分丰硕,有部分爱尔眼科医院甚至被医学高等院校认定为教学医院,其技术护城河正在越来越深。

综上所述,爱尔眼科在民营眼科医院中,依然有着很强的竞争优势,增长态势也未见衰弱。只要爱尔眼科的核心竞争力依然存在,行业优势地位没有被打破,那么医疗事故的发生就不会对公司产生毁灭性的影响。

结语

尽管如此,几起医疗事件依然反映了许多问题。爱尔眼科各医院的盈利指标、“合伙人制度”对新医院利润的要求等一系列制度,对追求利润的资本和投资者来说无疑是负责的。

然而,民营医院不仅要对投资者负责,更应该对患者和社会负责。医疗行业不只是公共事业,也有着很强的服务属性,只有维护好患者的利益,才能行稳致远,为患者和投资者创造更大价值。

本文网址:http://www.yqlinks.cn/fugouxian/237273.html ,喜欢请注明来源周口新闻网。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。