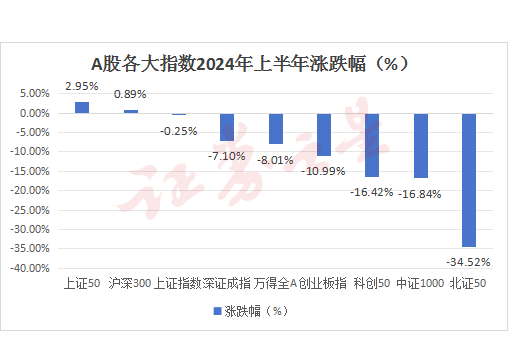

2024年上半年,A股市场经历了一段复杂多变的行情,展现出“一半海水一半火焰”的鲜明特征。主要指数的表现分化显著,既有稳健上涨的红利指数和蓝筹股指数,也有大幅下跌的成长股指数和中小盘指数,市场风格差异明显。

大盘指数表现优异

上证综指微幅下跌0.25%,尽管整体表现平稳,但未能完全抵御市场下行的压力。

红利指数表现抢眼,上半年累计上涨11.29%,显示出高股息策略在市场中的强劲吸引力。

上证50指数表现较强,累计上涨2.95%,凸显了大盘蓝筹股在市场调整中的韧性。

沪深300指数也有所上涨,累计涨幅为0.89%,表明部分权重股对市场的支撑作用。

然而,成长股指数表现不佳,创业板指累计下跌超过10%,科创50指数更是跌超16%,反映出市场对成长股估值偏高的担忧。

中小盘股指数同样遭遇重挫,中证2000指数跌超20%,北证50指数大跌近35%,超微盘指数也暴跌34%,表明市场风险偏好显著下降。

“五朵金花”行情回归

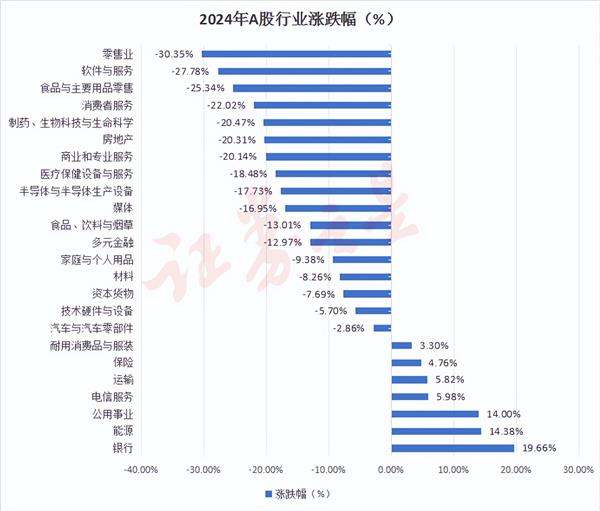

红利类和资源类板块成为上半年市场的亮点。银行、能源、公用事业等板块涨幅超过10%,这些行业多受益于政策扶持、经济复苏以及大宗商品价格上涨等因素。

相比之下,零售业、软件与服务、食品与主要用品零售、消费者服务等板块跌幅超过20%,显示出市场对部分行业前景的悲观预期。这些板块多受到行业周期下行、政策调整或市场风格转换的影响。

这行情态势有些类似2003的A股市场“五朵金花”行情。当时主要指的是汽车、银行、石油石化、钢铁和电力这五个行业(更广泛的范围还包括港口、高速等)。这些行业之所以被称为“五朵金花”,是因为它们在当时的市场中表现尤为突出,引领了市场的上涨行情。

这段行情是否还能持续还需继续观察。

成长风格启动的条件

年初至今,指数经历了触底回暖的过程,经济、政策与海外市场实现了完美的共振,共同推动了春节后市场的优异表现。今年被视为全球经济触底回升的一年,投资策略也随之发生了转变,从过去两年的“估值从低到高选股”转向了“盈利增速从高到低选股进攻”。在这一转变下,成长和周期板块成为了估值与盈利双重提升的最大受益者。年初周期板块表现亮眼,而目前成长板块财通证券认为处于蓄势待发,等待补涨修复的状态。

回顾2019年的市场走势,可以发现成长板块崭露头角的三大条件:美国通胀环比数据回落至0.2%、美联储降息以及政策的催化。当前市场正处于“降息预期回落”的等待阶段,一旦美联储降息落地,随后1-2个月将传导至经济上行,市场配置思路将沿着“成长到成长+出海”的路径展开,类似于2019年8-12月的市场走势。

具体而言,成长方向作为下一阶段的首选,财通证券认为可以关注以下领域:电新、电子(存储)、AI(光模块、应用)、算力(如大湾区首个大规模全液冷智算中心的完工)、合成生物(如透明质酸的大产量应用)、量子通信(如全球首台商用低温版量子钻石原子力显微镜的亮相)、卫星互联网(如武汉一号卫星等4颗卫星的发射)、机器人(如人形情感交互机器人的推出)。而出海方向则可以关注海外业务占比高且业绩向好的机械、电子、家电等行业。

在行业配置层面,可关注盈利与估值双重提升下的出海为主的周期与成长板块。周期板块以出海方向为主,如机械行业单季度营收和业绩增速的连续加速回暖,电子、汽车单季度营收增速的高增长。成长方向的性价比逐渐凸显,国资委、央企加大的11个应用基础研究行动计划也为我们提供了投资线索,如量子信息、6G、深地深海、可控核聚变、前沿材料等方向。同时,还可关注那些盈利营收和业绩增速边际提升、24Q1单季业绩正增长且年初以来估值修复小于30%的行业,这些行业主要集中在电子、家电、化工等,细分领域则包括航海装备、家电零部件等。

本文网址:http://www.yqlinks.cn/luyixian/2309756.html ,喜欢请注明来源周口新闻网。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。