证券之星食品饮料行业周报:2024年8月5日-8月9日,沪深300指数下跌1.56%,申万食品饮料指数上涨2.97%。前五大上涨个股分别为:岩石股份、皇台酒业、煌上煌、山西汾酒、盖世食品。

机构观点

万联证券本周观点(含个股):

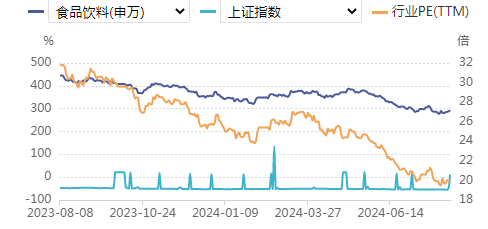

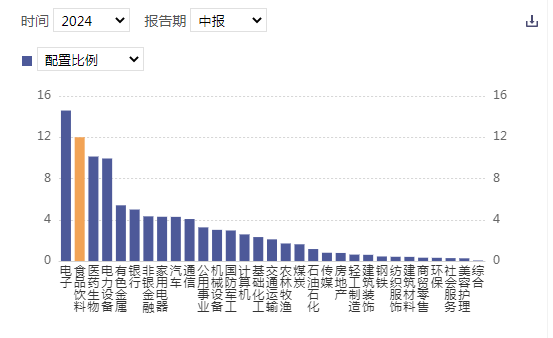

食饮重仓比例下行,为近 5 年历史最低水平,超配比例大幅降低:根据 2024Q2 基金重仓持股数据(本文剔除港股标的),食品饮料行业重仓基金达 4021 家,环比减少 1371 家;重仓持股总市值为 2864.09 亿元,环比下降 923.80 亿元;重仓比例为 5.01%,环比下降 1.45pcts。相较于历史水平,食饮行业当前重仓比例低于 5 年均值(7.56%),仍有较大的上升空间。在 31 个申万一级行业中,食饮重仓比例排名较24Q1 从第一名下降至第二名。24Q2 食品饮料行业重仓持股市值占重仓持股总市值的比例为 11.88%,环比-3.12pcts;行业超配比例为5.22%,环比-2.37pcts,超配比例大幅下降。

分板块:白酒板块重仓比例有所回落,大众品板块重仓比例进一步下行。其中白酒板块处于超配水平。白酒重仓比例自 2020Q4 高点后回落,波动下行,24Q2 重仓比例为 4.59%,环比-1.24pcts;大众品板块:调味发酵品及饮料乳品重仓比例保持下行趋势,本季度分别环比下降 0.01pcts 和 0.10pcts 至 0.05%和 0.17%;非白酒板块重仓比例在小幅上升后下降,本季度环比下降 0.04pcts 至 0.09%;休闲食品和食品加工在维持一段时间稳定后本季度分别环比下降 0.03pcts 及 0.01pcts。板块超配比例分别为白酒 5.94%(环比-1.94pcts),调味发酵品-0.33%(环比+0.02pcts),饮料乳品-0.15%(环比-0.28pcts),非白酒-0.05%(环比-0.08pcts),休闲食品-0.07%(环比-0.05pcts),食品加工-0.07%(环比持平)。

分个股:白酒龙头迎来减仓,非白酒个股重仓比例出现上升。2024Q2,食品饮料板块重仓比例前十合计重仓比例为 4.68%(环比-1.38pct),贵州茅台、五粮液、泸州老窖稳居食品饮料基金重仓比例前3 名,白酒股票数量维持 8 只;基金重仓比例环比上升幅度前 5 个股包括重庆啤酒、老白干酒、口子窖、安琪酵母、燕京啤酒,其中 2 只为啤酒,2 只为白酒。基金重仓比例下降幅度前 5 个股包括贵州茅台、泸州老窖、五粮液、山西汾酒、伊利股份,其中 4 只为白酒。

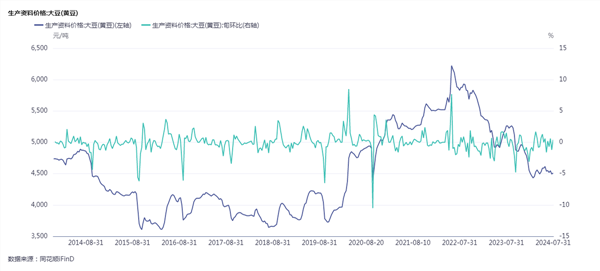

投资建议:今年上半年由于市场信心不足,食饮行业股价仍延续杀估值态势,当前板块估值跌至历史底部区域,基金重仓配置比例也跌至过去 5 年最低水平。预计未来一段时间,美联储有较大概率进入降息通道,有望加速外资流入,从而推动以食饮板块为代表的消费蓝筹估值修复。建议关注:1)白酒:随着库存逐步出清、消费持续复苏、投资者信心恢复,遭遇估值杀跌但基本面依然良好的白酒企业有望迎来估值修复行情。建议重点关注业绩表现较好的高端、次高端,以及地产热门酒的投资机会。2)啤酒:原材料价格下降有望进一步缓解成本压力,且中国啤酒行业正处于产品结构升级的阶段,预计啤酒行业的盈利能力将持续提升,建议关注高端化趋势延续、盈利能力提升空间大的啤酒龙头。3)大众品:大众食品需求刚性较强,业绩分化也比较明显,建议关注业绩表现较好的软饮料、乳制品、调味品、休闲零食等大众品行业龙头。

东方证券本周建议(含个股):

休闲食品:甘源发布 24 年中报,公司 Q2 实现营收 4.56 亿元/+4.9%,归母净利润 0.75 亿元/+16.8%。Q2 毛利率 34.4%/-0.6pct,销售费用率 13.5%/+1.7pct,管理费用率 4.1%/-0.3pct,研发费用率 1.5%/+0.2pct,归母净利润率 16.5%/+1.7pct,利润率上升主要因其他收益(政府补助、增值税抵减)同比提升及减值损失(主要是存货跌价)规模缩小。24H1 营收及毛利率拆分看,1)分渠道,经销模式营收 8.69 亿元/+27.72%,毛利率基本稳定,电商模式营收 1.36 亿元/+9.14%,但毛利率同比下滑超 7pct;2)分产品,综合果仁营收 2.80 亿元/+47.75%,毛利率+4.38pct,青豌豆营收 1.98 亿元/+17.21%,毛利率-2.16pct,瓜子仁营收1.17 亿元/+15.78%,毛利率+2.19pct,蚕豆系列营收 0.99 亿元/+12.35%,毛利率-3.65pct。同时公司公告半年度利润分配预案,向全体股东每 10 股派发现金红利 10.92 元(含税),拟分配派发现金红利 1.00 亿元(含税),占 2024 年上半年归属于上市公司股东的净利润比例为 60.07%。不送红股,不进行资本公积金转增股本。

调味品:仲景食品披露 2024 年半年度报告,公司上半年实现营业收入为 5.38 亿元,同比增长16.98%;归属于上市公司股东的净利润 1 亿元,同比增长 11.93%。细分品类,公司调味食品业务实现销售 3.17 亿元,同比增长 17.89%;公司调味配料业务实现销售 2.15 亿元,同比增长 13.6%。上半年公司聚焦核心品类,全要素精细化管理,夯实产品竞争力,强化“仲景”品牌力,深耕全渠道发展,业务质量和经营韧性不断增强,从而实现了稳健有机增长。细分销售模式情况来看,报告期内,公司直销收入比重进一步提高,占主营业务收入的 57.82%,较同期比重增加 8.99%,主要系电商直销(DTC)及优质食品工业用户占比提升。

速冻食品: 近期锅圈推出 99 元实现毛肚自由的套餐,上市两个月销售近 300 万单,销售额接近 3 亿元。99 元的套餐搭配 700g 四种毛肚组合,还有牛羊肉卷、虾滑、鸭肠、鸭血等火锅必备菜品,共计 11 荤 3 素 1 底料 1 主食 4 油碟,人均不到 16.5 元。按市场平均价计算,锅圈毛肚的成本已经超过 99 元,锅圈之所以敢这么做,其实是因为“单品定制代工”即“单品单厂”模式,零售端门店已经过万,凭借强大的渠道,可以在某一个品类选择最核心的工厂进行合作,从而战略性地获得食品原料生产能力,做到极值性价比。

茶饮及烘焙原料:今年 4 月以来,重百新世纪超市采取“自营+联营”的组合模式,先后引入多点烘焙 8 家场店,前面几家入驻的门店烘焙类商品销售同比增长近 90%,累计销售笔数同比增幅达 73%。熟食+面点+烘焙是商超消费的一种新趋势,满足了消费者对新鲜感和口味的需求。消费者对烘焙食品的需求在销售终端发生结构性变化,或刺激冷冻烘焙类原料需求,利好相关供应商。

投资建议:优先推荐确定性标的,海融科技(300915,买入)、海天味业(603288,买入)及盐津铺子(002847,买入),建议同时关注稳健/低估值高股息率标的元祖股份(603886,买入)。

宏观事件

前7个月我国货物贸易进出口同增6.2%

海关总署8月7日发布数据:今年前7个月,我国货物贸易进出口总值24.83万亿元,同比增长6.2%。其中7月当月进出口3.68万亿元,同比增长6.5%,月度增速连续4个月保持在5%以上。

海关总署统计分析司司长吕大良表示,今年以来,我国经济运行总体平稳、稳中有进,外贸保持稳中向好态势。前7个月进出口规模创历史同期新高,7月当月进出口同比、环比均增长。

进出口实现稳定增长。前7个月,我国进口10.57万亿元,同比增长5.4%。出口14.26万亿元,同比增长6.7%。其中,出口农产品4031.2亿元,增长4.6%。

外贸经营主体持续活跃。前7个月,我国有进出口实绩的外贸经营主体达60.9万家,同比增加8.8%。其中,民营企业占比超八成,数量增加10%,合计进出口13.67万亿元,同比增长10.9%,占我国外贸的比重为55.1%,较去年同期提升2.3个百分点。

在保持对传统市场韧性的同时,我国对新兴市场进出口持续向好。前7个月,我国对欧盟、美国、韩国、日本合计进出口8.49万亿元,同比增长2.2%,占我国进出口总值的34.2%。

同期,对东盟、中亚、拉美、非洲合计进出口7.6万亿元,同比增长9.8%,占比较去年同期提升1个百分点;对共建“一带一路”国家和《区域全面经济伙伴关系协定》(RCEP)其他成员国进出口同比分别增长7.1%和5.7%。

前6月饮料类商品零售额同比增5.6% 市场呈现新亮点

据中国食品报报道,进入暑期,多地持续高温,饮料销售表现亮眼。1—6月份,饮料类商品零售额1564亿元,同比增长5.6%,高于社会消费品零售总额3.7%的增速。饮料消费呈现多元化、健康化、功能化的发展趋势,推进相关企业数字化、智能化、绿色化转型。

布局高附加值领域,马来西亚棕榈油谋求扩展中国市场

根据海关总署发布的最新数据,今年上半年,中国与东盟贸易额达到3.36万亿元人民币,同比增长10.5%。近日,由马来西亚种植及原产业部副部长陈泓缣率领的贸易代表团来到上海、南京和北京会晤了多家中国企业,包括阿里巴巴集团、均瑶集团(吉祥航空)、旺旺集团及康师傅控股等。陈泓缣表示,希望借此机会向中国企业和消费者推介马来西亚产的棕榈油。

据悉,中国与马来西亚企业签署了四项合作备忘录,将棕榈油贸易拓展到新的领域。马来西亚是全球第二大棕榈油生产国,棕榈油产量占全球总产量约30%,相关行业产值占其国内生产总值2.4%。中国作为全球第二大经济体,是马来西亚棕榈油的关键战略市场。据马来西亚棕榈油理事会(MPOC)数据,2023年马来西亚向中国出口了305万吨棕榈产品,主要包括棕榈油和油脂化学品,分别占出口总额的48%和20%。其中棕榈油主要包括RBD精炼棕榈油和RBD棕榈硬脂。在中国,精炼棕榈油主要用于煎炸方便面、食品加工和餐饮食用油。此外,棕榈粕在中国作为动物饲料生产的替代原料越来越受欢迎,减少了对进口豆粕的依赖。

随着中国市场日趋成熟以及消费者健康意识的不断增强,马来西亚棕榈油理事会(MPOC)预计,中国棕榈油产品将从精炼棕榈油和棕榈硬脂等传统棕榈油产品转向富含胡萝卜素的红棕榈油、特种油脂等更高价值的替代品,以满足新的需求趋势。

马来西亚每年棕榈油产量维持在1800万吨左右,因为产量增加有限,其不断在功能和应用方面进行创新,提高产品价值,拓宽应用场景,朝着高质量及高附加价值的方向进行布局。

陈泓缣表示,马来西亚棕榈油及相关产品每年对华出口额约合155亿人民币。“我们非常珍惜中国市场。”陈泓缣希望两国能进一步探索棕榈油深加工领域的合作,不仅局限于传统的食品类应用,而是拓展到大健康产业,配合中国经济高质量发展的大方向,促进两国大宗商品贸易走深走实。

行业新闻

7月全国白酒环比价格指数下跌0.05%

据中国白酒网报道,8月8日,记者通过泸州•中国白酒商品批发价格指数官网了解到,7月全国白酒环比价格总指数99.95,下跌0.05%。其中,名酒环比价格指数99.82,下跌0.18%;地方酒环比价格指数100.08,上涨0.08%;基酒环比价格指数100.16,上涨0.16%。

从月定基价格指数看,7月全国白酒定基价格总指数110.30,上涨10.30%。其中,名酒定基价格指数113.14,上涨13.14%;地方酒定基价格指数105.81,上涨5.81%;基酒定基价格指数109.70,上涨9.70%。

6月四川白酒出口数量和金额位列全国第三

8月5日,中国海关总署日前发布统计数据显示,上半年中国白酒出口累计数量约7738千升,累计出口总额约28.74亿元人民币。其中,6月份白酒出口数量约1257千升,出口额约2.32亿元人民币。四川白酒出口数量约125千升,出口金额约3408万元人民币,均位居全国第三。

单看6月,全国各地的出口单价差异较为明显:贵州省为1973元/升;排在第2位的是江苏省,出口单价为318元/升;四川省位居第三,出口单价为272元/升。出口白酒贸易伙伴有38个国家和地区。

据多家市场调研公司发布的数据显示,全球蒸馏酒市场规模超3万亿元。2023年,中国白酒出口额仅占白酒销售总收入的0.9%。业内人士指出,从数据构成来看,亚洲依然是中国白酒最大的出口市场,其次是北美和欧洲。中国白酒出海尚处于探索阶段,川酒在近两年也在不断加快“走出去”的步伐,布局国外烈酒市场。

据不完全统计,五粮液产品构建起亚太、欧洲、美洲三大国际营销中心;泸州老窖在亚洲、欧洲、大洋洲和北美洲上线电商平台;舍得酒业销售渠道已进驻日本、韩国、新加坡等16个国家和地区;水井坊借助帝亚吉欧全球营销网络,加速拓展海外市场。

同时,行业主管部门也积极推动“大川酒”国际化的整体进展。从2023年开始,在“川酒全国行”的基础上推出了“川酒全球行”品牌推广活动,先后走进日本、澳大利亚等地,组织了川酒川菜周、川酒巴士、川酒快闪等系列活动。而在今年4月举行的四川省情推介会上,五粮液等作为重要的名片产品,亮相新西兰、智利、巴西等地。

如何提升川酒的国际市场竞争优势。业内专家认为,川酒要进一步了解国际市场、法规、质量等方面的要求,进一步加大宣传推广、教育培训、多元创新的力度,综合发力突出四川白酒在品质、特色、价值等方面的优势,走好国际化之路。

银行扎进白酒业

据中国白酒网报道,泸州市酒类行业协会(下称“泸州酒协”)获得了来自中国农业银行、中国民生银行、泸州银行等在内的多家银行共计32亿元授信。在此之前,这座酒城的金融业与酒业之间一直保持着密切联动——聚焦于白酒行业的泸州银行高新支行、川酒集团申请银行授信50亿、专属信贷服务“酒城同心•金融速贷”等等各类围绕白酒业的金融项目,从当地政府牵头,到酒企与银行之间,再到行业机构的统筹带动,“白酒+金融”的基因在酒城的血液中奔腾。

走出泸州,银行与白酒业的频繁合作,“白酒系”银行纷纷上市,白酒企业金融布局逐渐开枝散叶……白酒行业从 “会赚钱”逐渐向“会用钱”的方向进发。

公司动态

贵州茅台2024年上半年净利润417亿元,增长16%

8月8日晚间,贵州茅台酒股份有限公司(以下简称,贵州茅台)发布的2024年半年度报告显示,2024年1月1日至6月30日,贵州茅台实现营业总收入834.51亿元(人民币,下同),同比增长17.56%,超过年度目标增速。

报告显示,2024年上半年,贵州茅台实现归母净利润416.96亿元,同比增长15.88%;经营活动产生的现金流量净额366.22亿元,同比增长20.52%;“i茅台”数字营销平台实现酒类不含税收入102.50亿元,同比增长9.76%;系列酒营收131.47亿元,同比增长30.51%,占同期贵州茅台营收的16.09%,创下历史新高。

贵州茅台8日晚间公告,公司董事会拟定了《2024-2026年度现金分红回报规划》:2024-2026年度,公司每年度分配的现金红利总额不低于当年实现归属于上市公司股东的净利润的75%,每年度的现金分红分两次(年度和中期分红)实施。

闫希军家族“退药进酒”,能否助力国台酒业上市?

据中国白酒网报道,药业上市公司天士力日前发布公告称,控股股东天士力生物医药产业集团有限公司(简称“天士力集团”) 及其一致行动人拟向华润三九转让所持天士力28%的股份,并向国新投资有限公司(简称“国新投资”)转让天士力5%的股份,交易总价超过73亿元。转让完成后,天士力控股股东将变更为华润三九,实控人则由闫希军家族变更为中国华润有限公司。

资料显示,天士力由闫希军家族创立, 凭主导产品“复方丹参滴丸”在中药领域占有一席之地,而闫希军的另一重身份是国台酒业创始人。尽管天士力与国台酒业并无直接股权关系,但业内纷纷猜测,闫希军家族此举意在“退药进酒”,加大对国台酒业的控制,用更多的资源实现国台酒业数智化转型及上市目标。

分析认为,A股注册制实施后,白酒企业主板上市难度加大,不排除国台酒业赴港上市的可能。

重庆啤酒:股价腰斩垫底,高端化“事出蹊跷”

据酒业内参,重庆啤酒的高ROE叙事如同华丽的外衣,而二级市场上暴跌的股价实际上已经将其撕碎。自2021年以来,在“喝酒吃药“行情消失之后,上市啤酒公司股价纷纷下挫,其中重庆啤酒跌幅位居首位,截至8月5日,股价缩水70.27%。

重庆啤酒在资本市场惨遭寒流,或与高端化之路遭遇瓶颈关系密切。一方面是高端产品销售乏力,重庆啤酒高端产品主要包括嘉士伯,乐堡、1664和红乌苏,2023年高端品类的销量和单价分别增长了3.9%和1.2%,收入仅有5%的增幅,在高端啤酒单位成本上涨5%的背景下,价格仅提升1%出头,成本传导能力显著下降,高端品类的毛利率在2020年以来首次下滑。

业内人士认为,在高端啤酒的市场格局方面,重庆啤酒的优势也并不突出。虽然华润和青岛啤酒的吨价低于重庆啤酒,但是在细分品类上看,在重庆啤酒重新定位的8元以上为高端的价格带上,每个细分价格带,华润和青岛都占据了更高的市场份额。甚至在8-10元价格区间,重啤的市场份额低于燕京。这一定程度上说明了高端产品竞争力不足的事实。

另一方面,高档产品的重新划定令人倍感蹊跷。在中国啤酒市场类型划分上,2021年前5大啤酒寡头一致把5元及以下视为经济型,6-9元视为主流型,10元及以上视为高端及超高端型。而2023年报中,重庆啤酒将8元及以上定位高档型,4元-8元为主流型,4元以下为经济型。

标准下调之后,重庆啤酒的高端形象看似巍然屹立,然而这不过是掩耳盗铃之举,对于未来的业绩动能、真正高端化推进以及投资者信心提振并没有任何实质作用,纯属“自娱自乐”。

二级市场

行业表现

基金仓位

行业估值

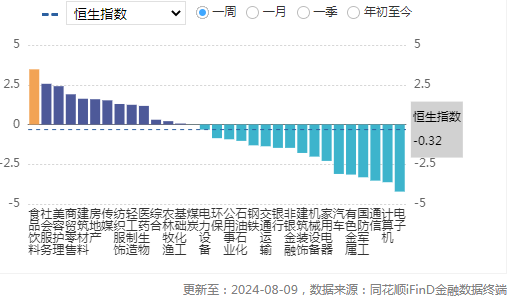

行业涨跌幅

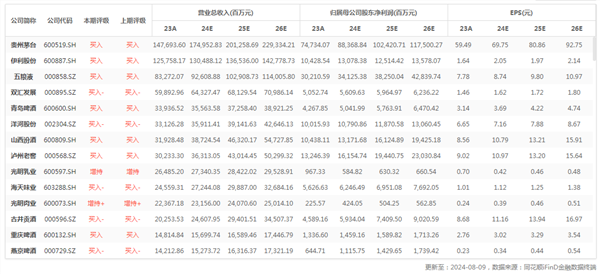

行业重点公司最新盈利预测综合值

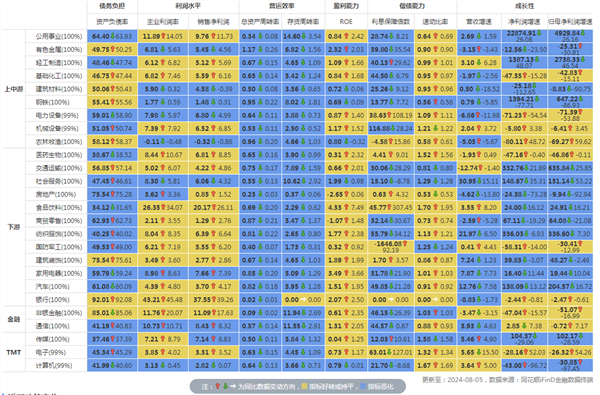

行业财务指标同比变动

行业数据

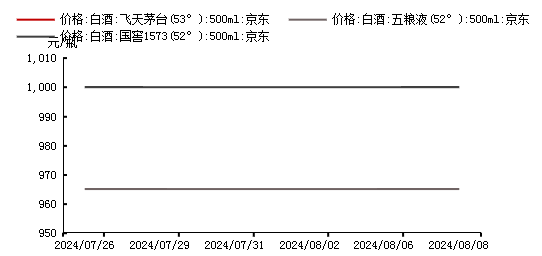

高端白酒价格

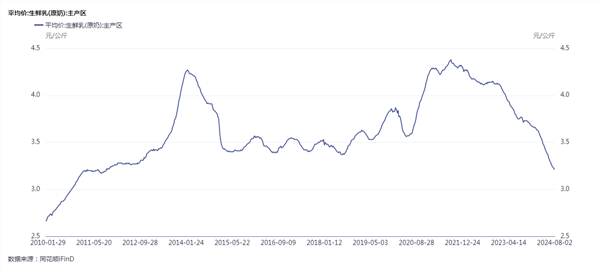

上游原奶价格

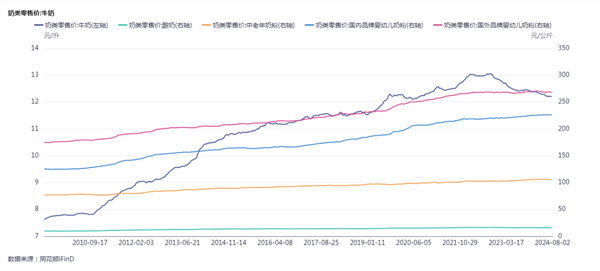

主要乳制品零售价格

调味品原材料成本

本文网址:http://www.yqlinks.cn/luyixian/2310057.html ,喜欢请注明来源周口新闻网。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。