(原标题:重估百度:硬核科技穿周期,青黄续接久增长)

采写/万天南 编辑/陈纪英

2000年,36岁的杰夫·贝索斯,度过了人生最为挫败的几个月。

时逢千禧年互联网泡沫破裂。

名头很大的《巴伦周刊》,又来雪上加霜,“像亚马逊这样的互联网公司,疯狂地孤注一掷,正在自毁前程”。

整个2000年,亚马逊市值缩水90%以上。高压之下,贝索斯不得不大幅裁员,减少开支,以求自救。

其实,不止亚马逊,当时的一众高科技公司,市值普遍大幅下滑,整个互联网行业,陷入黑暗之中。

今天的互联网行业,在多重压力之下,似乎又在重蹈22年前的覆辙。

从短期来看,悲观似乎理所当然的——从国内到全球,裁减员工、增长停滞、营收下滑等阴影接踵而至。

但如果拉长视线就会发现——乐观者赢得未来,如今,亚马逊已经忝列全球市值最高的巨头之一,市值一度超过万亿美金。

“眼下,中国科技巨头最为艰难的时刻可能已经过去。

回暖复苏的迹象,从百度刚刚发布的财报中,可见一斑。

第三季度,百度实现营收325.4亿元,同比增长2%;归属百度的净利润(non-GAAP)达到58.9亿元,同比增长16%,超市场预期。

于百度而言,见好的财报,到底是一时反弹,还是长期向好?百度未来走势如何?

大盘承压,百度向上,青黄续接

如果单看百度的财报,营收数字似乎不算惊艳。

本季度,百度营收325.4亿元,同比增长2%,环比增长10%。

但如果对比行业大盘就会发现,赢得增长极为难得。

工信部发布的《2022年前三季度互联网和相关服务业运行情况》显示,前三季度,中国规模以上互联网和相关服务企业完成互联网业务收入10998亿元,同比下降0.9%;其中,疫情反复之下,Q3承重明显,当季中国互联网企业收入同比下降约2.7%。

在大盘整体下行之下,百度营收Q3反而环比增长10%,殊为不易。

要知道,百度的移动生态、智能云、智能驾驶业务,也未能免受疫情波及。

在财报电话会议上,百度董事长兼CEO李彦宏解释称,八月份百度核心业务其实已经回归同比正增长,但九月由于疫情再度来袭,核心业务再次陷入负增长。

换句话说,假如没有疫情变量,百度财报理应表现更好。

在财报中,百度营收被切分为两块,一块是进入成熟期的在线营销业务,为人民币187亿元,环比第二季度增长10%,已经从“修复”周期,重新进入“增长”轨道。

而其表现,也好于广告大盘。根据CTR数据,今年1-9月,广告市场同比减少10.7%,9月广告大盘更是同比下跌11.5%。

在线营收企稳之下,新兴业务组成的非在线营销收入,则实现两位数高增长,达到人民币65亿元,同比增長 25%。

其实,智能云业务也遭受了疫情波及——项目难以按时实施交付,新合同竞标也受影响,同时,为了降本增效,百度还主动削减了低利润云项目。

疫情干扰之下,智能云等新兴业务,仍然不改“高增长”本色,勾画陡峭的第二曲线。从营收贡献来看,新兴业务在2020年、2021年、2022年同期在营收大盘中的占比,一路走高,分别占比为34%、38%、39%,已经逼近小半壁江山。

增长之外,百度减肥增肌效应明显——在大盘震荡之下,从中国到全球,降本增效、精细运营风潮,已成互联网行业共识。

营收上行的同时,本季度百度成本费用总额却持续下行,同比去年下降了8%左右。

营收上涨叠加成本下行之下,推动经营利润抬升至53亿元,同比去年同期的23亿元,增长了130%左右;环比二季度的34亿元,也大幅上涨了56%左右。

现金在手,心头不慌,百度手中的自由现金流(不包括爱奇艺),也在大幅上涨,从去年的28.88亿,上涨到本季度的64亿,以此测算,同比增长了121.6%。

充沛的现金流,可以支撑百度放开手脚,长期投入技术。

而在新兴业务中,目前智能云业务,已经逼近盈亏平衡线,智能驾驶板块的商业变现模式,也在逐步显山露水。

从整体来看,百度的现金牛业务和高潜力业务,已经青黄续接。前者以稳增长,起到压舱石作用,后者以高增长,如同瞭望塔,提供未来想象空间;强劲现金流,投入新兴业务,加厚未来增长潜力。

因此,百度业绩的向好并非一时波浪,而是长期趋势。

腾“云”驾“车”,再造百度

在百度的三大核心业务版图中,移动生态版图已经企稳,决定了百度价值的下限,百度价值的上限,则取决于青年期的智能云、少年期的智能驾驶板块,未来版图有多大。

在云计算领域,百度作为后发者,要想赶超,必须“另辟蹊径”。

百度智能云的一大特性,就是“云智一体”。

早期的云计算服务,强调“云落地”,主要售卖“算力”。到了后期,云计算客户的主流需求,趋向“云(算力)智(算法)一体”。云服务也要应势而变,向“算力+算法”叠加的“云效能”升级。

“算法”考验的是AI能力,恰是百度的看家本领,也是百度智能云的独特优势。

百度智能云还在持续强化这一特性。

今年9月,百度智能云发布全新战略“云智一体,深入产业”及“云智一体3.0”架构。

“深入产业”的达成,就是基于百度云更智能,所以才能清晰洞察千行百业的know-how,提供端到端的技术调优。

比如在工业制造领域,根据IDC报告,百度智能云已连续三年拿下中国工业质检解决方案市场第一。

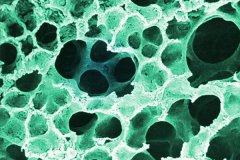

百度智能云的另一特性是自主可控,形成了一套“芯片-框架-大模型-行业应用”的智能化闭环路径。

这一优势,严守安全底线的大型企业、政府客户、国有企业时,尤为看重。

截至第三季度末,以累计合同金额超过千万元人民币订单计算,百度ACE智能交通解决方案已经被63个城市采用,覆盖范围较一年前的24个城市持续提升。

而随着百度智能云探身一线,求解出各行各业标准化的最优方案,未来每个项目的边际成本会持续走低,边际效益会持续走高,跨过盈亏临界点。

上述多重优势,在市场层面已经得到回响。

Canalys6月发布的报告显示,“中国四朵云”占比达到78.8%,而相较于2021年同期,百度智能云同比增速43%,以两倍速跑赢市场平均增速21%。

再来看看智能驾驶板块,与已经进入变现期的智能云相比,一方面,这是百度在国内稳居头部的强势板块,具有绝对领先优势;但另一方面,目前智能驾驶整体上还处于投入期,尚未进入大规模变现期。

而百度敢于重金押注,是因为其前景确定性极强。

根据中国汽车工业协会预测,到2035年,中国智能汽车产业规模将超过2000亿美元,成为世界第一大智能汽车市场。

高级别自动驾驶的技术研发,具有成本高、周期长特点,因此,一旦建立壁垒,后来者很难突破,如今,百度已构建了世界领先的L4级自动驾驶差异化优势。

随着汽车行业All in智能驾驶,百度Apollo汽车智能化解决方案需求日益增长,累计定点及签约金额预计达到114亿元。

除了To B业务之外,百度智能驾驶的To C业务,也在高速增长。

作为全球最大自动驾驶出行服务提供商,Q3萝卜快跑提供了47.4万次乘车服务,同比增长311%。截至本季度末,萝卜快跑累计乘车服务次数已达140万次,平均每天每车完成15次以上乘车服务。

根据麦肯锡报告预测,在2025年,Robotaxi的成本和网约车、出租车将持平,此后逐年降低,并逐步取代人工驾驶出租车。综合测算,萝卜快跑业务有望在2025年实现常态化盈利。

上述新兴业务,未来到底值多钱?

仅从智能驾驶板块来看。这个赛道上活跃着几个主要角色:技术服务,比如无人驾驶技术公司Waymo,以及百度Apollo;整车企业,如特斯拉、蔚小理、百度控股的集度;以及To C的自动出行服务,比如萝卜快跑、Waymo等。

与大部分玩家仅仅聚焦某一领域不同,百度智能驾驶板块务,”To B+To C+整车”三路并进,相比前述玩家,生态布局更为完整,而且同一套技术能力,可以在多端变现,技术红利也得以实现最大化,且能实现协同共赢。

决定技术落地的一大变量,就是成本——早在今年4月,百度Apollo最新发布的Apollo Moon第五代无人车,已将无人车成本下探到48万,单车成本差不多是Waymo的1/3。

与此同时,萝卜快跑的订单量,也超越Waymo名列世界第一。

在数个维度被百度碾压的Waymo,到底值多钱呢?根据摩根士丹利11月发布的报告,一旦Waymo从谷歌分拆,其估值可能会达到700亿美元甚至更高。

即便不算集度,百度智能驾驶板块的价值,比肩Waymo,也能贡献起码数百亿美元的市值增量,完全有机会再造一个新百度。

内外向好,机构高看,重估百度

如今,百度的市值仅有335亿美元。

纵观这一市值,只是对移动生态业务的映照,并没体现出智能云、智能驾驶业务的价值增量——前文说了,以Waymo估值为标尺,百度智能驾驶板块,对应估值起码也有数百亿美金。

导致百度价值没有理性估算的原因是什么?

这种市值与价值周期错位的尴尬,是所有硬科技公司的必然宿命。

百度的底色,就是一家技术公司——尽管从终端业务来看,百度的移动生态、智能云、智能驾驶板块,似乎离散度很高,但背后其实都基于AI底层能力。

而商业变现与技术积累存在时间差,商业变现滞后于创新产出,必然“先吃土、后吃肉”,前期高投入高亏损,后期高增长高营收。

因此,百度智能驾驶板块的价值,要反应到市值提升上,还需要假以时日。

归根结底,市值是业绩的镜像。

因此,当公司跨过“提升技术实力——成本大幅下降——大规模商用——增收又增利”的临界点,从苦哈哈吃土,转向大口喝汤吃肉时,当智能驾驶板块能在营收层面,有所表现时,以及类似萝卜快跑等业务证明其盈利能力时,则市值必然同步大幅提升。

当然,这个临界点,未必要等到智能驾驶板块整体盈利。

最近的一个窗口期就在明年,集度首款汽车一旦顺利交付且上路表现良好,且得到市场公认,就能充分提振市场对于百度智能驾驶板块的信心。

而集度汽车一旦表现惊艳,也能带动更多汽车厂商购买Apollo的服务。

百度市值被低估的另一因素,来源于外部。

过去两年间,因为大环境震荡,中概股集体遭遇非理性低估,随着,未来市场情绪企稳,中概股估值回归理性,也能支撑百度价值修复。

当下,百度市值亟待提升至合理水平,也成为了机构的共识。

在国外,瑞银集团、摩根大通、大和证券等权威机构,纷纷给出“增持”指引。

摩根大通认为,在未来几个季度内,百度受惠于成本优化和利润率改善,有望实现利润的双位数增长,而从外部来看,2023年广告恢复更为显著,自动驾驶也是长期积极因素,给予165港元的目标价。

而在国内,据不完全统计,从8月底至今,陆续也有近20家机构,看好百度未来,给出的目标价,大多位于160-170港元区间。

其中,国盛证券发布研究报告称,维持百度集团 -SW ( 09888.HK ) " 买入 " 评级,预计 2022-24 年收入为 1247/1315/1410 亿元,non-GAAP 归母净利润 208/206/215 亿元,目标价 170 港元。

165-170港元的目标价,针对最新刚刚90出头的股价,还有接近八成的溢价空间。

而机构对于百度未来的集体高看,其实也是顺应大势。

纵观当下的互联网行业,轻巧的流量红利,开始高度内卷,硬核科技,却开始释放出磅礴的后劲和潜力。

尤其是百度长袖善舞的人工智能技术,正从“仰望星空”走向“脚踏实地”的阶段,从高额投入提升技术实力,走向成本大幅下降从而实现大规模商用变现的临界点。

如今,在移动生态稳固大盘之外,随着智能云、智能驾驶等BU“长大成材”,勾画陡峭的第二、第三增长曲线,百度业绩的后续引爆,以及市值的合理修复,有望接踵而至。

本文系未央网专栏作者:财经故事荟 发表,内容属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!本文网址:http://www.yqlinks.cn/luyixian/1864664.html ,喜欢请注明来源周口新闻网。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。